コロナの影響で売上が下がってしまいました。持続化給付金がもらえると聞きましたが、申請する時に気をつけることはありますか?

5月1日から持続化給付金申請がオンラインサイトでスタートしました。諸々シンプルに設計されており、「まずは困っている人にお金を配る」というお国の意思が感じられますが、いざ申請となると、様々な疑問が出てきます。

確かに手引きを見て申請しようと思いましたが、色々よくわからない点があります。コールセンターも繋がらなくて困ってます。

そうですよね。そんな方のために、ここでは、顧問をさせていただいているお客様から質問が多かったもの、SNSなどで議論となっていた論点を抜粋してご紹介していきます。

<新着情報>

6/10 持続化給付金申請のよくある不備を追加しました。創業特例を利用する場合でまだ確定申告が終わっていない時の対応方法を追記しました。

5/22 フリーランスで雑所得、給与所得で申告していた場合について、2020年1月以降に創業、開業した場合について追加しました。

5/5 創業特例を利用する場合のつまずきポイントを追加しました

- 持続化給付金ってなに?誰が、いくらもらえるの

- もらえる金額は個人一律100万・法人一律200万円なの?

- サラリーマンの副業でももらえるの?

- フリーランスとして活動していますが、雑所得として確定申告していました。この場合は持続化給付金の支給対象外ですか?給与所得はどうなりますか?

- 2019年に創業したばかりだから比較する去年の売上がない。給付金はもらえない?

- 2020年1月に創業したばかりです。給付金はもらえない?

- 提出に必要な書類は?準備するのに時間がかかる書類は?

- e-taxで申告した人が用意しないといけない「受信通知」ってなに?

- 法人の必要書類にある「法人事業概況説明書」ってなに?

- 創業特例の利用を考えています。5月決算のため、まだ決算を迎えておらず、「直前の事業年度の確定申告書類の控え」や「法人事業概況説明書」がないです。申請できませんか?

- 持続化給付金申請で、不備扱いとならないよう気をつけるべきことはありますか?(よくある不備)

- 売上が50%減少しているかどうかは、証拠書類のどこを見て判断されるの?

- 「売上台帳等」って何を出せばいいの?

- 休業要請協力金と併用はできるの?

- いつまでに申請すればいいの?いつ振り込まれるの?

- 税抜経理と税込経理/現金主義と発生主義の話

- 最後に)不正受給は厳しいペナルティがあります

持続化給付金ってなに?誰が、いくらもらえるの

基本のきですが。上記は申請要領より。融資とは異なり「給付」である、返さなくていいというものです。

誰がもらえるか?

中小企業庁サイトの給付対象者要件を確認するのが一番良いです。コロナの影響で売上ががっつり50%以上下がってしまったスモールビジネスオーナーは、基本的にもらえるはずですが、事業収入に対する判定であるため、不動産収入やお給料収入が下がったとしても、現状は支給対象外です。

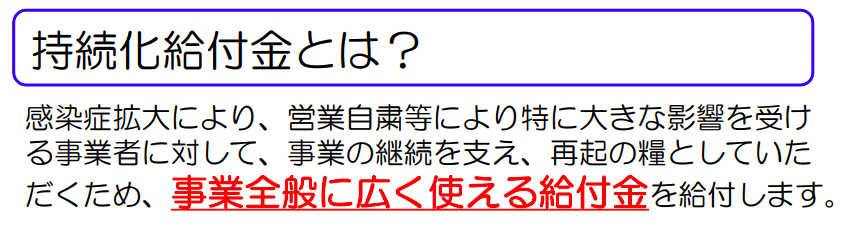

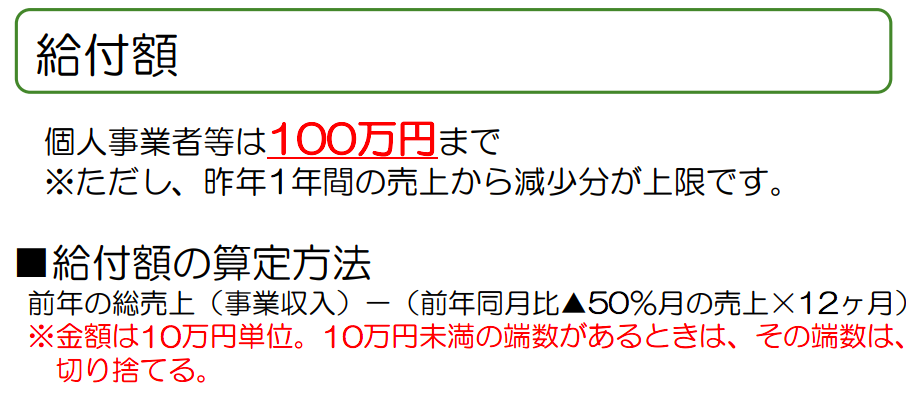

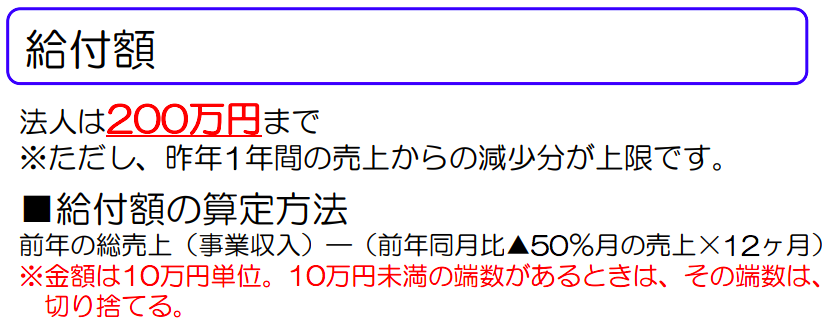

いくらもらえるか?

個人事業主か、法人か、また売上の減少金額によって異なります。

個人事業主

法人

もらえる金額は個人一律100万・法人一律200万円なの?

これはNOです。最大100万・200万円です。

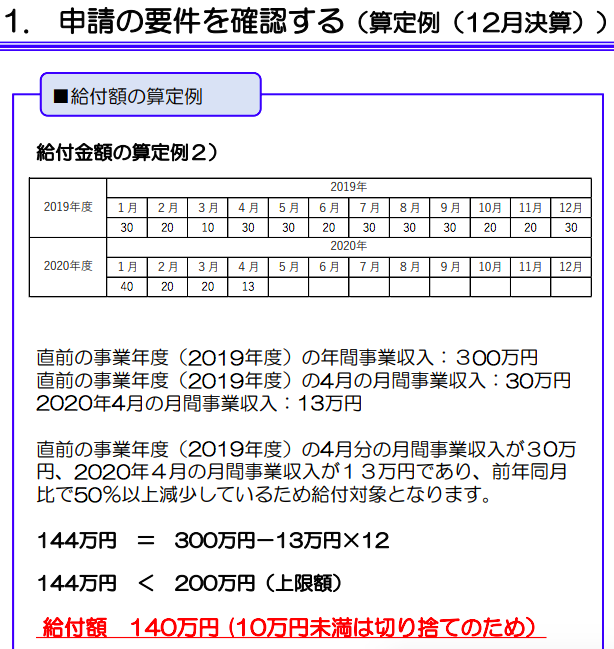

法人の給付額算定例で、給付額が200万にならないケースが示されています(要領11p)

サラリーマンの副業でももらえるの?

サラリーマンとして給料があり副業でビジネスをしている方でも、しっかりと事業性を持って活動し、事業所得として確定申告をしている人は、条件を満たせばOKです。

(なお、そもそも副業としての収入を事業所得として申告すべきかどうかは、実はとても奥深い論点です。事業規模や継続性、営利性、独立性の有無など様々な要件を考慮して判断する必要があります。)

フリーランスとして活動していますが、雑所得として確定申告していました。この場合は持続化給付金の支給対象外ですか?給与所得はどうなりますか?

—2020.5.22追記—

→2020年5月22日アップデートあり(経済産業省の会見)

これまで、個人は、過去に事業所得として確定申告していた方のみが持続化給付金の支給対象でしたが、主たる収入を給与所得・雑所得で確定申告していたフリーランスの方も、対象になる可能性が出てきました。ビジネスの内容的に本来「事業所得」で申告すべき人が、事情があって「給与所得」や「雑所得で」申告してしまっていた場合への救済措置っぽいです。

経済産業省の会見では、事業性の有無、国税庁にも確認ということが言われていたので、所得税法の事業概念をとってきそうな感じがします(前述の通り、所得税の事業概念は奥深い論点です)

まだ公式要領等への記載はありませんが、事業として継続性を持ってビジネスしていることが要件になると予想されます。業務委託契約書などは、証拠書類として提出は求められる気がしました。なお、繰り返しになりますが、事業として=事業性について本気で所得税法の事業概念と向き合うとなると、とてもスピード感持った申請はできない気がするので、ここはある程度ゆるめにとってくる気がします。

主たる収入、本業であることが強調されているので、例えばサラリーマンが単発的なお小遣い稼ぎ程度の副業収入を得て、雑所得で申告していた場合などは対象外となると考えられます。どのように足切りされるかはまだ未定です。詳細は、要領明記され次第追記します。

2019年に創業したばかりだから比較する去年の売上がない。給付金はもらえない?

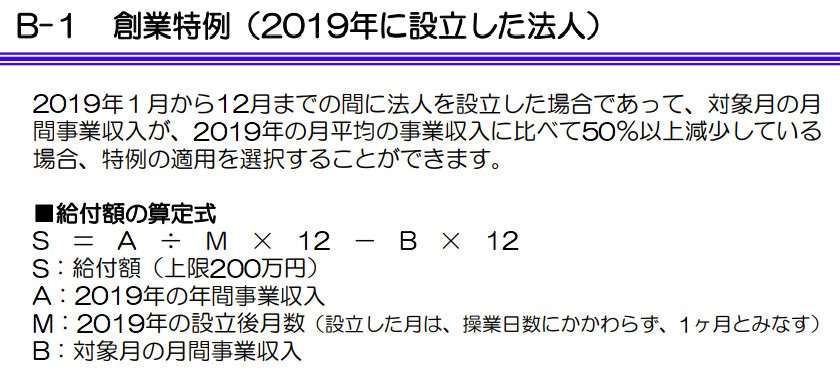

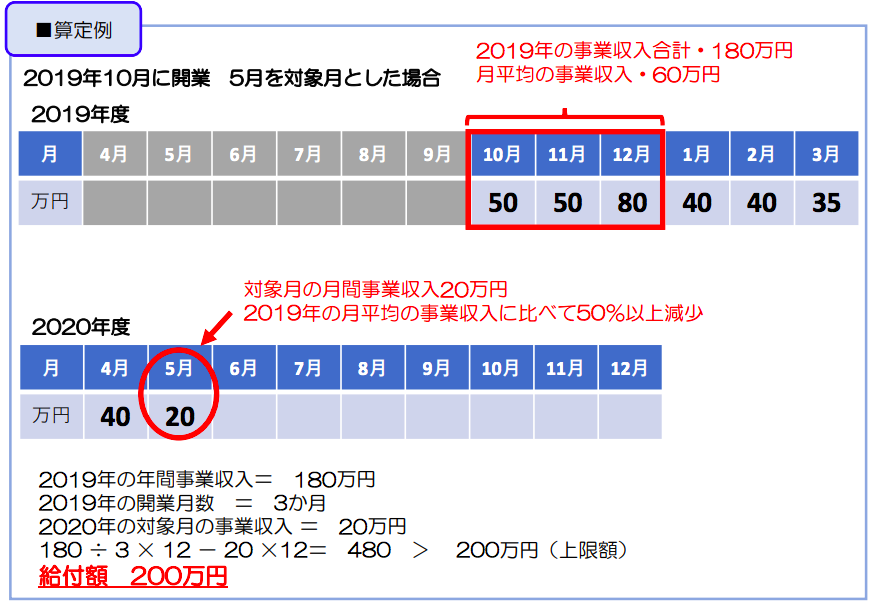

創業特例が利用できる可能性があります。詳細は要領の25pから

ただし、創業してしばらく売上が立たず、期の後半にしか売上が立たなかったようなケースは適用が難しいと考えます。

例)2019年4月創業 しばらく売上が立たず、2019年4〜9月は売上0円、10月以降売上が立ち始めた場合。10月以降の売上は上の例と同じとすると、

2019年の事業収入=180万円

2019年の開業月数=9ヶ月

2019年の月平均事業収入=180÷9=20万円

2020年の対象月の事業収入=20万円

→「対象月の月間事業収入(20万円)が、2019年の月平均の事業収入(20万円)に比べて50%以上減少」の条件満たさず

創業年でこのようなケースは多いと考えられます。公庫のコロナ関連融資のようにより柔軟な特例計算が可能になるよう、特例の改良を期待したいですね。

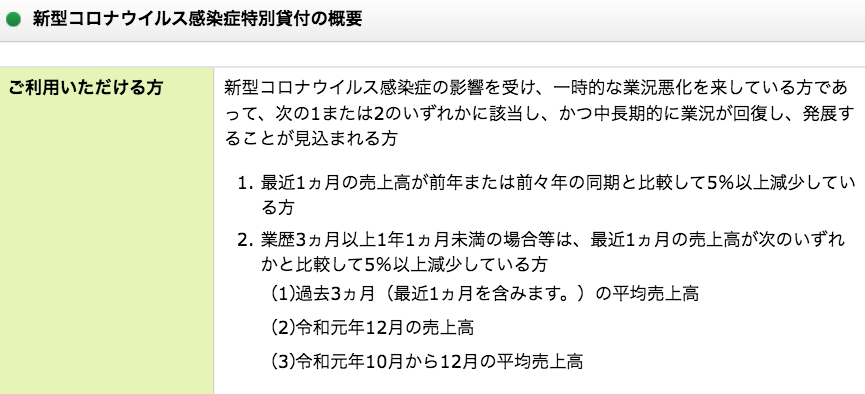

参考:公庫の新型コロナウィルス感染症特別貸付の利用者要件

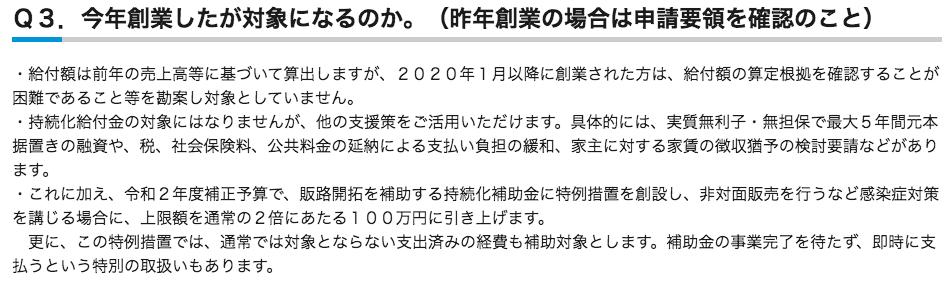

2020年1月に創業したばかりです。給付金はもらえない?

2020年以降に創業した場合、残念ながら対象外です。

—2020.5.22追記—

経産省の会見によると、2020年1月〜3月に開業、創業した方も対象となる見込みのようです。まだ詳細は要領等には明記されてませんので、情報が出そろい次第追記します。

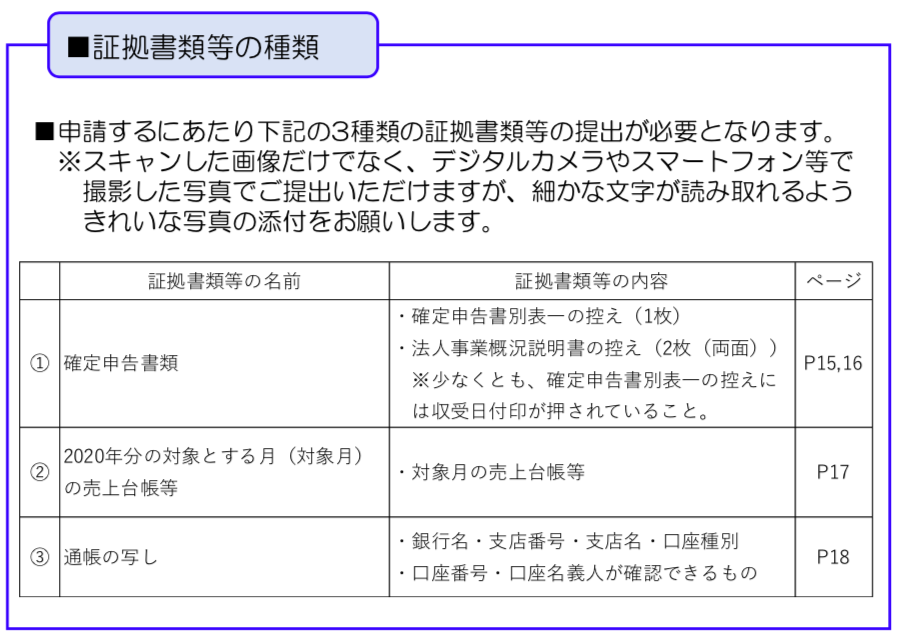

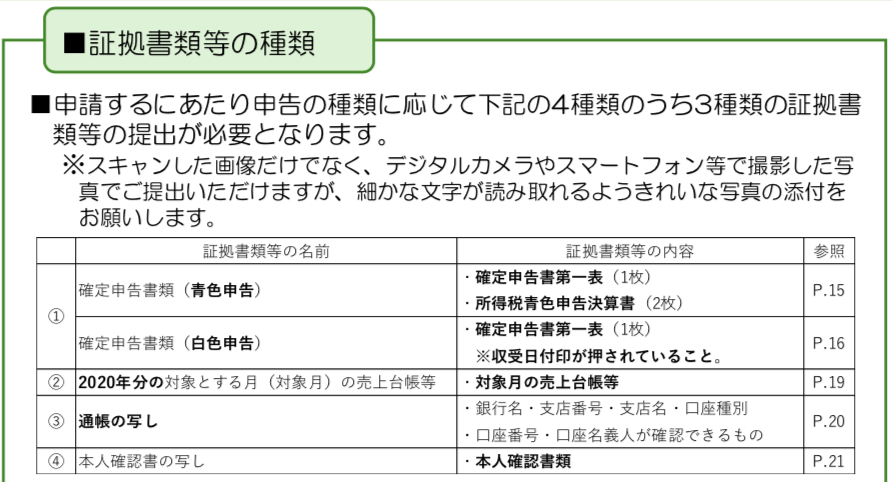

提出に必要な書類は?準備するのに時間がかかる書類は?

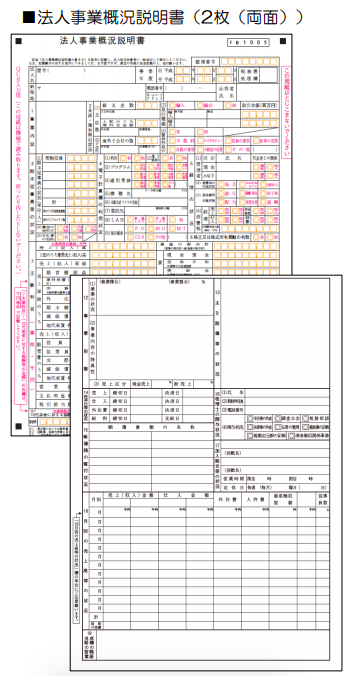

「証拠書類」として、以下の書類のデータ添付が必要です。これらを元に申請内容があっているか確認されますので、しっかり準備しましょう。

法人の証拠書類

個人の証拠書類

基本的に、用意するのに手間がかからない書類ばかりです。②2020年分の対象とする月の売上台帳等は、まだ台帳や会計ソフトへの入力が終わっていない人は、少し時間がかかるかもしれません。

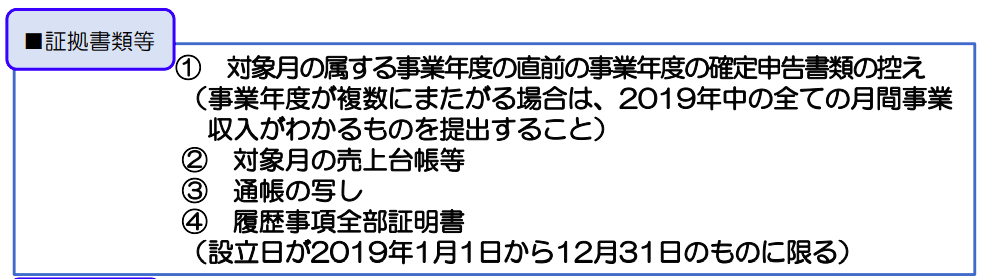

e-taxで申告した人が用意しないといけない「受信通知」ってなに?

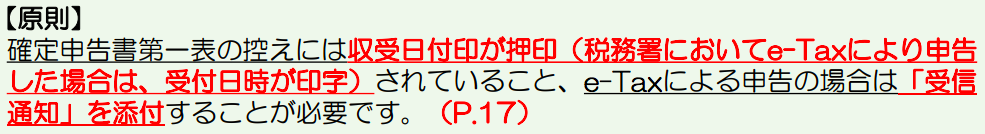

e-taxで申告した場合、「受信通知」を提出する必要があります。要項の申請する(証拠書類等の添付)ページの【原則】にあるように、e-Taxで電子申告した場合「受信通知」なる書類が必要です

受信通知は、こんな見た目です。

税理士が代理申告した場合、通常、「受信通知」は申告書と一緒に納品しているはずです。見当たらない場合、税理士に言えば出してもらえる可能性が高いので送ってもらいましょう。自分で電子申告した場合、e-taxのメッセージボックスに「受信通知」が届いているはずです。確認し、画面をPDFやスクリーンショットで保存しましょう。e-taxは月末以外の土日・祝日は利用ができないので注意してください。

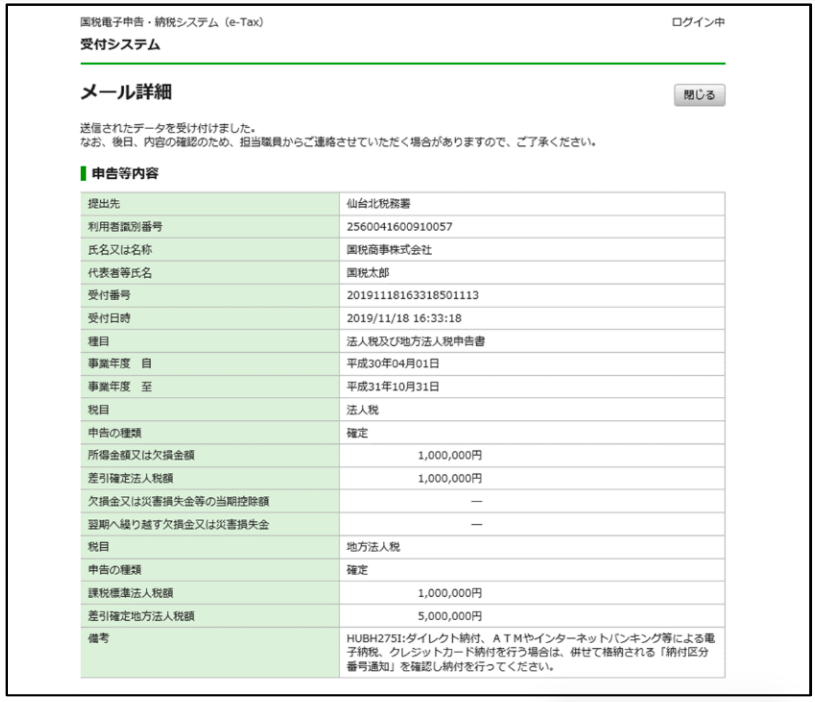

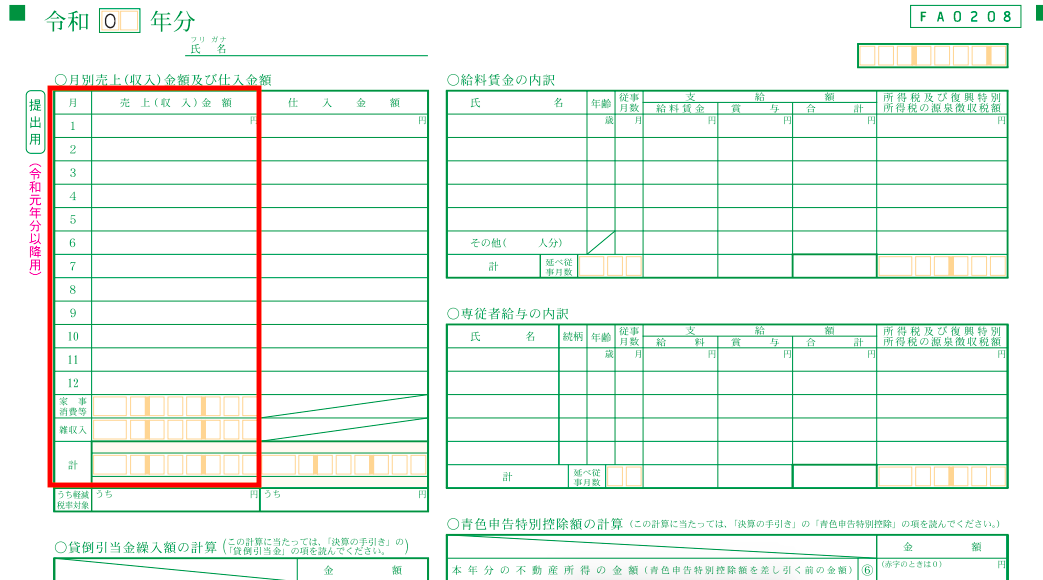

法人の必要書類にある「法人事業概況説明書」ってなに?

法人事業概況説明書は、こんな見た目です。2枚両面になっています。正直あまり日の目を浴びることのなかった書類ですが、ここにきて突然脚光を浴びることになりました。これも、税理士が申告書を作成した場合は必ずつけてくれているはずなので、よく書類を確認しましょう。

創業特例の利用を考えています。5月決算のため、まだ決算を迎えておらず、「直前の事業年度の確定申告書類の控え」や「法人事業概況説明書」がないです。申請できませんか?

要項によると、創業特例を利用する法人の必要書類は、下記の通りです。

ここで、2020年3月以降に決算期を迎える法人は、まだ確定申告が終わっていないケースがほとんどであるため、あたりまえですが、「直前の事業年度の確定申告書類の控え」がありません。また、オンライ申請を進めていくと「法人事業概況説明書」が添付必須書類となっていて、申請を進めることができないようになっています。この点、要領やQAにフォローはなく、制度の不備と言わざるをえません。。

コールセンターに問い合わせたところ、このようなケースでは税理士による押印・署名を付した2019年の月別収入がわかる書類(月次推移試算表など)で代替するように回答がありました。よって、弊事務所のお客様には、月次推移試算表に署名・押印をしたものを「直前の事業年度の確定申告書類の控え」と「法人事業概況説明書」の両方に添付して、提出していただいています(同じ書類を重複して添付するのは違和感がありますが..)。

—2020.6.10追記—

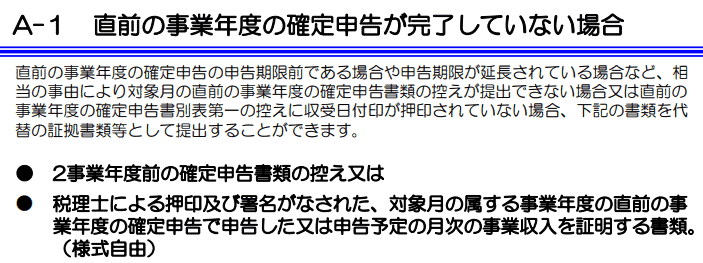

上記のまだ確定申告が終わっていないケースの場合は、やはり税理士による押印・署名を付した2019年の月別収入がわかる書類(月次推移試算表など)で代替するようです。要領のA-1 直前の事業年度の確定申告が完了していない場合の特例を利用するようです。

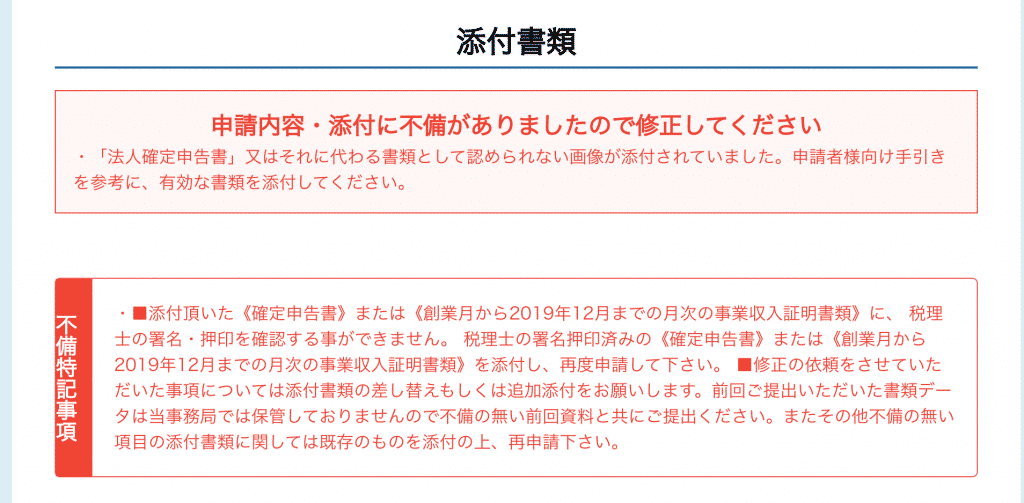

創業特例の利用で税理士による押印・署名を付した2019年の月別収入がわかる書類(月次推移試算表など)を添付しないと下記のように、申請フォームのページ上部に不備内容が記載されますが、税理士による押印・署名を付した2019年の月別収入がわかる書類(月次推移試算表など)が、この「創業月から2019年12月までの月次の事業収入証明書類」に当たるということです。

相変わらずQAや要領に明記はありませんが、この方法で申請し、実際にもう入金されているお客様も何件もいらっしゃるのでまず問題ないと考えます。

持続化給付金申請で、不備扱いとならないよう気をつけるべきことはありますか?(よくある不備)

—2020.6.10追記—

不備扱いとなってしまい入金に時間がかかるケースをよく目にします。

5/27に、持続化給付金の申請サイトにて申請における「よくある不備」についてがまとめられましたので、あらかじめ参照いただくとスムーズに申請〜入金がされると思います。サイトより、一部抜粋して記載します。

添付書類全般に係る不備

- 添付ファイルにパスワードが設定されている

- 画像がぼやけて情報が判読できない

- 撮影時の角度により、必要な情報が撮影範囲から見切れている

- 申請している法人とは別の法人等の書類が添付されている

確定申告書類等に係る不備

- 確定申告書の第一表ではなく、消費税の確定申告書が添付されている

- 該当する年度のものではない古い確定申告書が添付されている

- 申請画面で入力した売上と、確定申告書に記載されている売上が異なる

- 法人概況説明書1枚目に売上の記載がない

- 法人概況説明書の2枚目に月別の売上の記載がない

- 収受日付印がない

- e-taxの受信通知がない

売上台帳に係る不備

- 売上台帳の売上と、対象月の売上が一致しない

- 売上台帳の月と、対象月が一致しない

- 売上台帳ではなく、勤務日報、通帳の入金記録、請求書等を添付している

- 今年の対象月の台帳ではなく、昨年の売上台帳を添付している

- 添付された売上台帳の月が対象期間外

(今年ではない、申請日よりも未来の月など)

銀行口座に係る不備

- 通帳の表紙、1-2ページ目以外のページが添付されている

- 普通・当座以外の口座が登録されている

(貯蓄預金、通知預金、定期預金、融資返済専用口座:カードローン通帳の口座は受け付けられません) - 通帳の金融機関コードと登録された金融機関コードが一致しない

(金融機関コードは銀行コードと表示されている場合もあります) - 通帳の支店コードと登録された支店コードが一致しない

(支店コードは店舗コードと表示されている場合もあります) - 通帳の口座番号と登録された口座番号が一致しない

(口座番号は7桁の半角数値です。7桁に満たない場合は、先頭に「0」を入力してください) - 通帳の口座名義と、登録された口座名義が異なる。

例えば、法人格を省略、屋号を追加する、使用不可能な文字が利用されている

また、6/5には、不備による修正申請の流れについてまとめたサイトも公開されました。

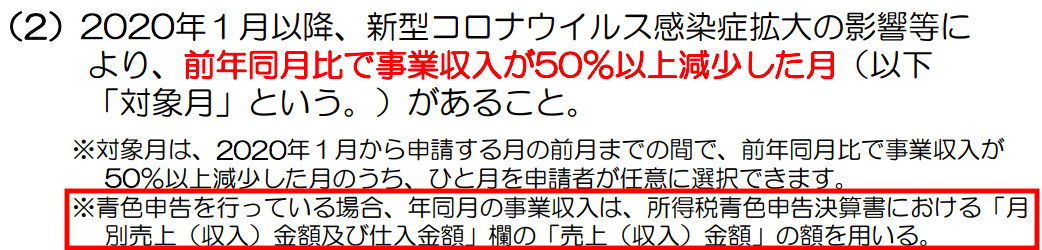

売上が50%減少しているかどうかは、証拠書類のどこを見て判断されるの?

申請サイトで申請を進めていくと、簡単すぎて「本当にこんなのでお金がもらえるのだろうか?」そう思った人もいるかもしれません。もちろん、デタラメな数字を申請してはNGです。お国は、証拠書類を確認し、申請した内容が正しいかどうか判断します。では、証拠書類のどの部分で申請内容の確からしさを判断するのでしょうか?

1.前年の売上

個人の場合

①青色申告の人

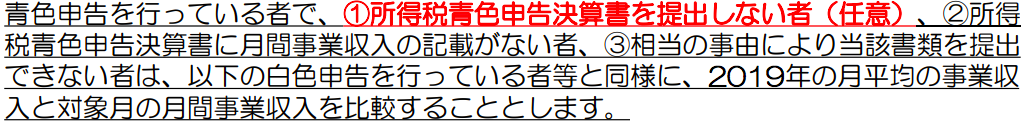

青色申告決算書2枚目の「月別売上(収入)金額及び仕入金額」の対象月の売上が確認されます(要領6pより)。

青色決算書裏面のここですね。

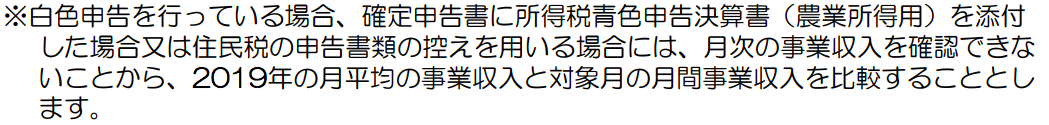

②白色申告の人

白色申告の収支内訳書には、月別の売上を記載する箇所がありません。これはどうするのかしら・・と思ったら、月別の比較は不要で、年平均月収でOKと要領6pに記載がありました。

なお、青色申告の場合で青色申告決算書に月別の売上記載がない場合などは、白色申告と同様に月平均の売上との比較でOKのようです。

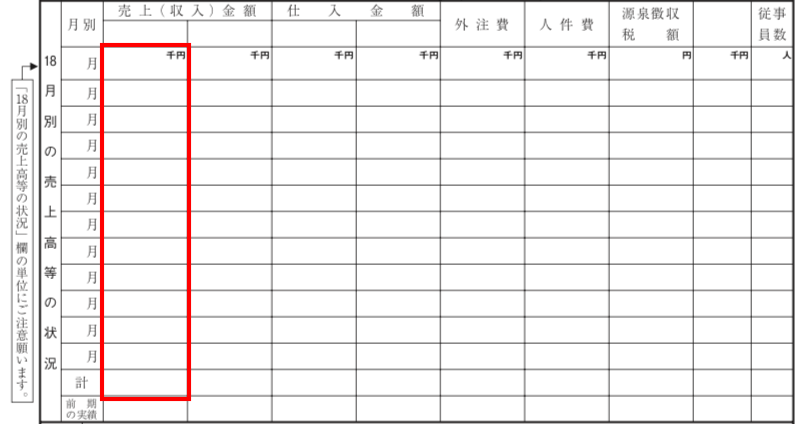

法人の場合

個人と違ってなぜか要領への明記が見つけられませんでしたが、「法人事業概況説明書」の裏面に「月別の売上高等の状況」なる部分があり、ここの対象月の売上を確認すると思われます。自分が申請する売上額と、ここの記載額に相違がないか、念のため確認しましょう。

2. 2020年の売上

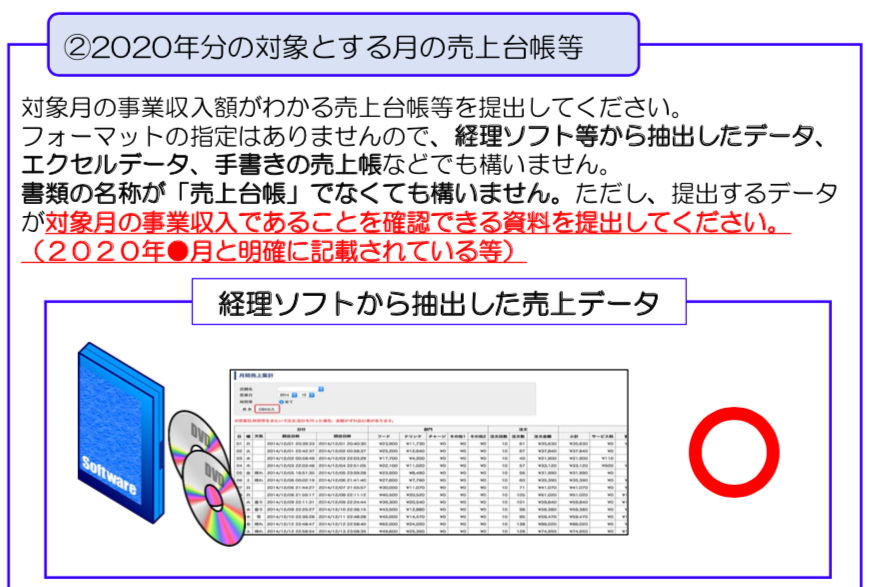

シンプルに売上台帳等で確認されます。

「売上台帳等」って何を出せばいいの?

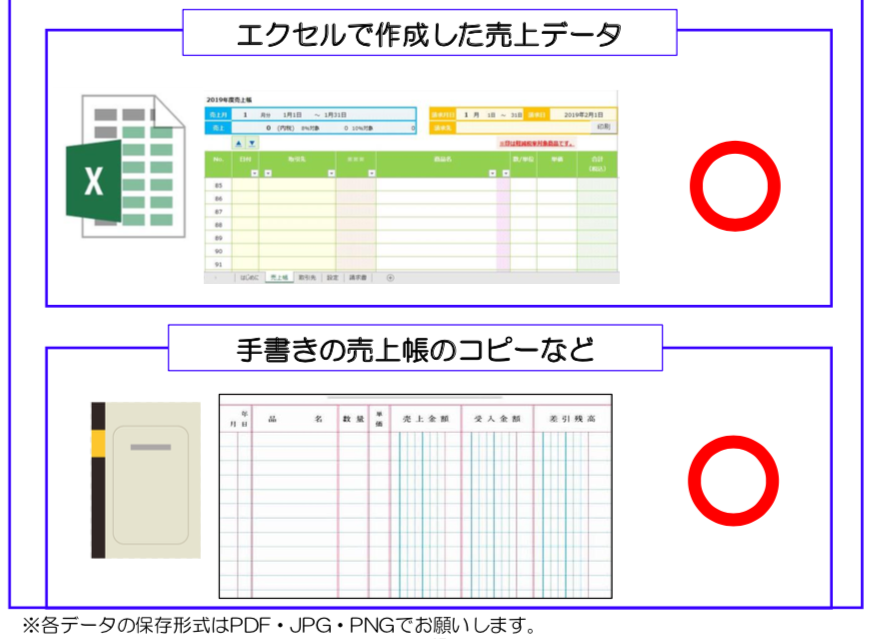

これはもっとも多くいただく質問かもしれません。要領には下記のように例示があります。日頃から会計ソフトにちゃんと入力している方は、総勘定元帳が一番いいと思います。エクセルや手書きの台帳も認められますので、結構なんでもOKという印象です。「2020年○月」と明記してあることが大切です。

休業要請協力金と併用はできるの?

併用できます。よくある質問より。

参考:休業協力金(都道府県別)

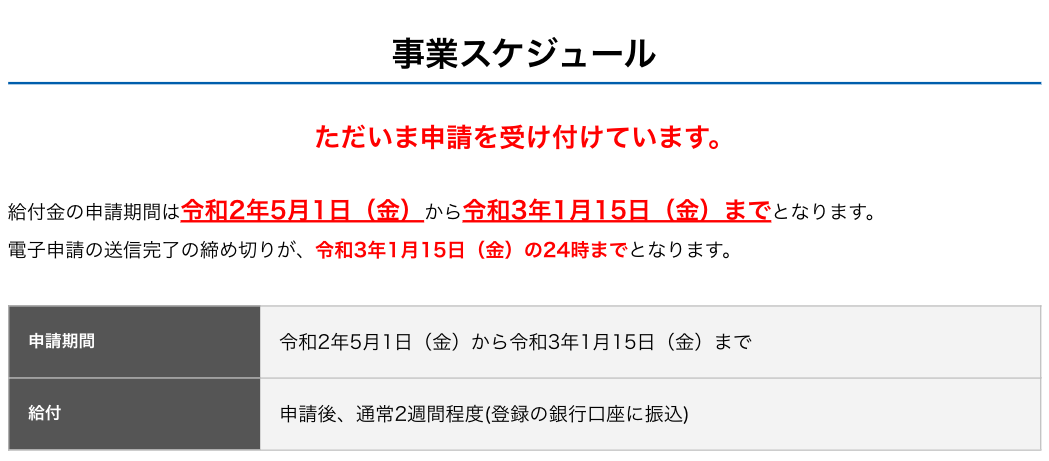

いつまでに申請すればいいの?いつ振り込まれるの?

現状のスケジュールでは、申請期限は令和3年1月15日、給付は、申請後2週間程度、となっています。今後の状況によっては延長されることもあるかもしれません。

税抜経理と税込経理/現金主義と発生主義の話

お客様からも質問が多く、またSNSなどで論点となっていたのが、会計処理の話です。

例えば、期中は現金主義で会計処理をしており、決算時のみ発生主義で処理していたとします。個人事業主の方なんかは結構こういうケースも多いでしょう。また、決算書上は税抜経理だけど、売上台帳は税込経理で記載しているようなケースもあると思います。

こうした前年の証拠書類と当年の証拠書類で会計処理に違いがある場合はどうすればいいのでしょうか?

結論からいうと、要領やQAにはこの辺の疑問にバシッと答えるような記載がありません(5/1時点)。本来、明記してほしいところです。

では、お客様から質問があった場合、税理士としてどうお応えをしているかを書いてみます(専門家によっては見解が異なる可能性もあるので、ご注意ください。また、給付金のコールセンターに問い合わせたら異なる見解を出してくるかもしれませんし、要領・QAに追記があるかもしれません。今後の動向を注視する必要があります)

①発生主義か現金主義か?

前期現金主義→今期発生主義はOK

昨年の証拠書類(事業概況説明書、青色決算書)の月別売上が現金主義だったとしても、当年対象月の売上を発生主義で申請することは問題ないと考えます。会計の原則は発生主義であるためです。ただし、会計方針は原則として継続適用を前提としていますので、持続化給付金の支給のためだけに対象月だけ発生主義にして、あとはまた現金主義に戻す、というようなことは違和感があります。顧問先様から相談があったら、「そういうことはやめておきましょう」とお答えしています。

発生主義→現金主義は基本的にNG

一方、昨年は発生主義で処理していたにも関わらず、−50%の要件を満たすために今年はあえて現金主義を選択する。これは、あまりにも恣意的であるため、問題と考えます。政府の公式見解がないためバッサリ言いきれないところもありますが、お客様から相談されたら「そういうことはやめておきましょう」とお答えしています。

②税抜経理か税込経理か?

基本的には、前年の証拠書類(法人事業概況説明書・青色決算書)の経理方式に、今年の証拠書類(売上台帳等)の記載を合わせるべきと考えます。一般に、課税事業者は税抜経理で申告し、決算書も作成しているはずです。提出予定の売上台帳が税込表記になっている場合は、税抜金額も記載し、該当月の売上は税抜金額で申請しましょう。なお、会計ソフトから出る総勘定元帳であれば、決算時の方式に沿ったものが出るはずですので、余計な加工は不要です。

前年は免税事業者だったけど、今年は課税事業者になった!そんな場合はどうでしょうか。これも要領やQAに明記はありませんが、前年売上は税込、当年売上は税抜で判定し、証拠書類を提出するので問題ないと考えます。申請者有利になりますね。

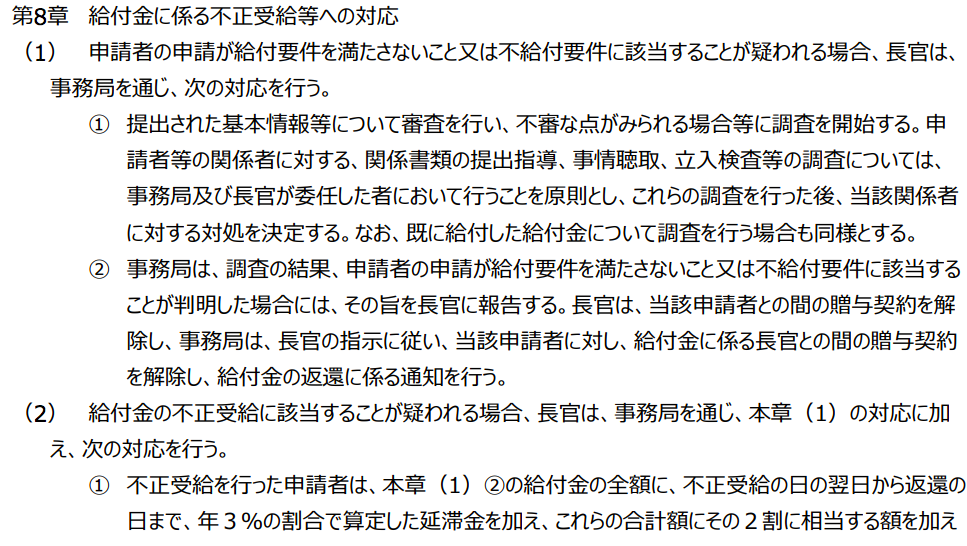

最後に)不正受給は厳しいペナルティがあります

簡単に申請できてしまう持続化給付金ですが、不正受給には下記のような対応があることが持続化給付金申請規程に明記されています。

まず、当たり前ですが、給付金元本は返還が求められます(①)。また、②のように、延滞金もとられます。さらには①+②に対し20%のペナルティです。

①受給額元本

②年利3%の延滞金

③ (①+② ) × 20%

お金だけの罰則ではなく、不正受給者は公表されますので、事業継続が難しくなることは間違い無いですよね・・

不正受給はやめましょう。また、受給サポートと称して高額な報酬をとるような業者もちらほら出てきているようです・・・。資金繰りが厳しい中、余計な出費ができるだけ控えたいものですよね。持続化給付金は、要領をちゃんと読めば自分で簡単に申請ができる簡単な設計になっています。なんとか、頑張って自分で申請しましょう。